Merkez bankalarının imtihanı

Pandemi ilk baş gösterdiğinde sokağa çıkma yasakları ile beraber ekonomilerde “ani duruş” gözlemlendi. Fabrikaların kapatılması, tedarik zincirlerinde yaşanan kopmalar ve sınırların kapatılması gibi önlemler neticesinde arz tarafında ciddi problemler yaşanırken talebin güçlü bir şekilde devam etmesi fiyatlama davranışlarında kalıcı bozulmalara neden oldu.

Yaşanan bu ikiz şokla beraber bozulan dengeleri yeniden eski haline getirmek üzere atılması muhtemel adımların da pandeminin tahminlerden uzun sürmesi yüzünden atılamaması işleri daha da zorlaştırdı.

Pandemi döneminde tüm hükümetler gelir kayıplarının önüne geçmek ve ekonomileri ayakta tutmak adına genişlemeci para ve maliye politikaları uyguladılar. Vergi indirimleri, doğrudan gelir destekleri, teşvikler, hibeler piyasa maliyetinin çok altında faizli krediler ile pandemi yüzünden kapanan ekonomiler ayakta tutulmaya çalışıldı. Açıkçası dönemin koşullarında bu adımların doğru adımlar olduğu konusunda da hemen hemen herkes hemfikirdi. Hatta IMF bile borçlanmayı ve enflasyonu dert etmemek gerektiğini salık veriyor ve hükümetlerin olanca gücüyle ekonomilere destek vermesi gerektiğini ifade ediyordu. Dahası bir stand-by anlaşmasına bağlı olmaksızın yeni kredi kanalları açıyor buna ilave olarak da yeni SDR tahsisi gerçekleştiriyordu.

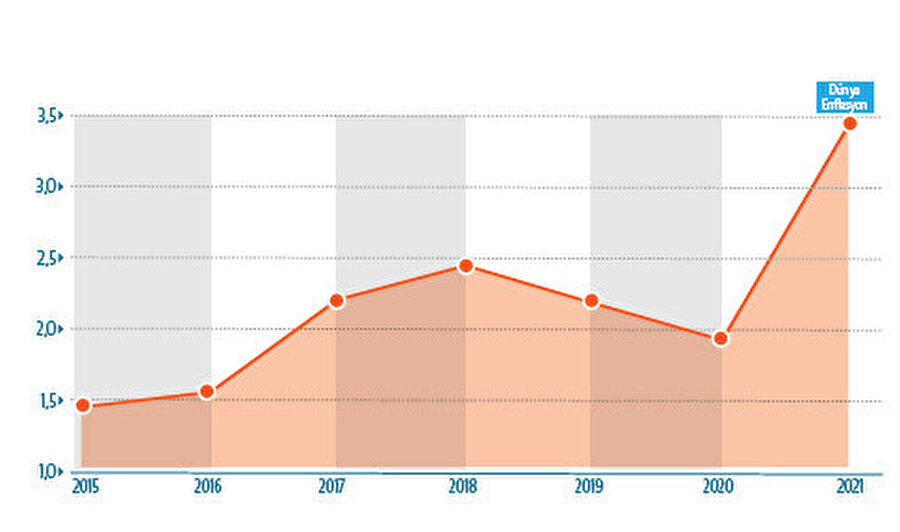

Takip eden dönemde Covid19’a yönelik aşıların bulunması ve kullanılmaya başlanması ile ekonomiler yeniden açılmaya başladı. Elbette devasa genişlemeci para ve maliye politikaları da devam ediyordu. Merkez bankalarının çoğu yükselmeye devam eden enflasyon için “geçici” nitelendirmesi yapıyor ve ortaya çıkan fiyatlama davranışı bozukluklarını “arızi” olarak nitelendiriyordu. Fed’in “geçici” olarak gördüğü enflasyon son 41 yılın en yüksek seviyesi olan yüzde 9,1’e kadar çıktı.

Bununla birlikte neredeyse tüm merkez bankaları “negatif reel faiz” veriyor ve bilanço genişletici adımlarla ısrarlı bir şekilde parasal genişlemeye devam ediyordu. Enflasyona “geçici” diyen, tarihin en büyük ve en hızlı bilanço genişletmesini yapan merkez bankası ise ABD Merkez Bankası Fed’di. Fed, varlık alım programları ile bilançosunu 3,75 trilyon dolardan 8,9 trilyon dolara çok kısa bir sürede çıkarmıştı.

Öte yandan pandemi başlar başlamaz Fed’in hızla politika faiz oranlarını aşağı çektiğini ve uzunca bir süre faizin yüzde 0-0,25 badında kaldığını gördük. Bu politika ile ekonominin desteklenmesi, parasal genişleme ile oluşan ilave gelirlerin harcamaya yöneltilmesi amaçlanıyordu.

Fed’in bu politikaları sadece ABD’yi ilgilendirmiyordu elbette. Zira ABD Doları hem rezerv para birimiydi hem de küresel ticarete konu olan hammaddeler ile altın ve petrol gibi emtialar Dolar ile fiyatlanıyordu. Fed’in pandeminin ekonomi üzerindeki etkileri ile mücadele edebilmek için doların değerini düşük tutmaya yönelik politikalarının etkilerini Dolar Endeksi’nden takip ettik. Dolar Endeksi Fed’in genişlemeci para politikaları ile oldukça düşük seviyelere kadar geriledi. Bu durumdan dünyanın geri kalanı uzun süre hoşnut olsa da Fed’in enflasyonun geçici olmadığına kanaat getirmesinin ardından sıkılaşmaya başlaması ile işler tersine döndü.

Fed artık enflasyonun geçici olmadığını kabul etmişti. Hatta ABD Hazine Bakanı Janet Yellen “lügatimden geçici kelimesini çıkarıyorum” bile demişti. Bu aynı zamanda Fed’in sıkılaşmaya başlamasının da sinyaliydi ve o andan sonra zaten enflasyonla mücadelede zorlanan ülkelerin üzerine bir de “kur baskısı” binmeye başladı. Rusya-Ukrayna Savaşı’nın başlaması ise enerji ve gıda fiyatları üzerinden gelen baskıyı da artırınca enflasyon artık kontrolden tamamen çıkmış oldu.

Yazının devamı Z Raporu 41. Sayısında