Her şeyin önüne geçen ve süreci zorlaştıran yeni riskler

Geçen ay paylaştığımız yazımızda son paragrafta her zaman olduğu gibi uyarılarımızı yapmış ve önemli risklere dikkat çekerken temkinli olunması gerektiğini belirtmiştik.

“Özetle global tarafta olumlu ve ılımı hava hala sorgulanıyor ve birçok soruna bağlı olarak devamlı belirttiğimiz ‘NAKİT KRAL’ süreci devam ediyor. Bu dönemi ekstra temkinli olarak takip etmekte fayda görüyoruz. Uzun süredir belirttiğimiz gibi eylül sonrası ekimden itibaren son 3 ay 2024 açısından da çok önemli olacaktır.’’

Biz bu uyarıyı yaparken bilinen riskler üzerinden gidiyor ve son 15 gündür global dünyanın gündeminin birinci maddesi olan Filistin-İsrail sürecine bağlı tüm Ortadoğu’yu riske atan hatta barışın gecikmesi ve kara harekâtının başlaması halinde tüm dünyayı etkileme gücüne sahip bir jeopolitik risk başlığını doğal olarak bilmiyor ve tüm hesapların içine dahil etmiyorduk.

Gelinen noktada İsrail’in gerçek bir insani drama varan yoğun şiddet uygulaması, bu süreci sonuna kadar götürme hırsı ve bu hırsına başta ABD olmak üzere birçok devletin destek vermesi; İran ve bazı ülkelerin askeri müdahale söylemleri yanında bazı diğer ülkelerin yoğun barış çağrıları ve Çin-Rusya gibi önemli ülkelerin İsrail karşıtı söylemleri her an Orta Doğu merkezli bir küresel savaşa dönme riski majör bir başlık olarak piyasaların gündemine girmiş durumda.

Potansiyel geniş bir savaş riski dışında mevcut sürecin bile başta enflasyon, bunu tetikleyecek petrol fiyatları ve global ticaret üzerinde negatif etkileri düşünüldüğünde bu süreç barış ile noktalanmadan Kasım ve Aralık aylarının hatta 2024’ün kolay geçmesi mümkün olmayacağı gibi çok ciddi finansal risklere açık bir yapıyı da önümüze getirmektedir. Eko-politik ajandada bu sürece dair siyasi ve askeri süreç adına çok fazla haber başlığı bulunmakta ve her an değişmekte. Ekonomi ve finansa etkileri üzerinden gidersek bazı önemli kurumlardan ciddi birincil açıklamaların öne çıktığını görüyoruz.

Fed’den gelen Amerikan finansal sistemindeki mevcut duruma ilişkin değerlendirmelerin yer aldığı Finansal İstikrar Raporu'nun Ekim bölümünde buna dair çarpıcı ifadeler var. Raporda, küresel jeopolitik gerilimlerin kötüleşmesinin, küresel piyasalara geniş çapta olumsuz etkisinin olabileceği aktarıldı.

İ srail-Filistin sürecinin Rusya'nın Ukrayna'ya karşı devam eden savaşıyla birlikte jeopolitik gerilimleri artırdığı belirtilen raporda, bu gerilimlerin bölgesel gıda, enerji ve diğer emtia ticaretinde sürekli kesinti olasılığı da dâhil olmak üzere küresel ekonomik faaliyet için önemli riskler oluşturduğu kaydedildi.

Raporda, “Bu çatışmaların artması veya diğer jeopolitik gerilimlerin kötüleşmesi, özellikle tedarik zincirlerinde uzun süreli aksamalar ve üretimde kesintiler olması durumunda, ekonomik faaliyeti azaltabilir ve dünya çapında enflasyonu artırabilir” değerlendirmesinde bulunuldu.

Bankanın raporunda, küresel finansal sistemin, risk iştihanın azalmasından, varlık fiyatlarındaki düşüşlerden ve ABD'dekiler de dâhil olmak üzere risk altındaki işletmeler ile yatırımcıların zararlarından etkilenebileceği belirtildi. Dünya Bankası Başkanı Ajay Banga Orta Doğu’da devam eden çatışmaların sona ermesi ve barışın sağlanmasının zaman alacağını belirtti. Banga İsrail ile Hamas arasındaki devam eden çatışmaların sadece Orta Doğu’da değil, özellikle enerji sektöründe olmak üzere küresel ekonomide de geniş çaplı etkileri olacağını dile getirdi. Rusya - Ukrayna savaşıyla gıda fiyatlarının yükseldiğini belirten Banga, son gelişmelerin yeni bir tehlike oluşturduğu konusunda endişelerini dile getirdi. Banga dünya ekonomisi için şu anda en büyük riskin jeopolitik risk olduğunu ifade etti. IMF Başkanı Kristalina Georgieva’nın İsrail-Hamas çatışmasının hâlihazırda kasvetli ekonomik görünüm üzerinde kara bulutlar oluşturduğunu ve bu sürecin yüksek faiz süreciyle birleştiğinde küresel ekonomi ortamı için ve tüm ülkeler için ciddi kırılganlıklar meydana getirdiğinin altını çizdi.

Piyasadan bakışı özetleyen şu değerlendirmeleri de paylaşmakta fayda görmekteyiz. JPMorgan Chase CEO'su Jamie Dimon yaptığı değerlendirmede dünyanın çeşitli tehditlerle karşı karşıya olduğunu söyledi. Dimon Ukrayna’daki savaş ve Hamas ile İsrail arasındaki çatışmaya atıfta bulunarak “Dünyada son on yılların en tehlikeli dönemlerinden biri yaşanıyor olabilir” şeklinde konuştu. Dimon bu gerilimlerin enerji, gıda, küresel ticaret ve jeopolitik açıdan geniş kapsamlı etkileri olabileceğini belirtti.

2008 küresel ekonomik krizini tahmin eden ünlü ekonomist Nouriel Roubini de Orta Doğu riskine dikkat çekerek piyasaların Orta Doğu riskini tam olarak fiyatlamadığını ve çatışmanın yayılma riskinin göz ardı edildiğini söyledi.

Bunlar olurken kredi notu uzun bir süre sonra indirilen ABD için önemli bir uyarı Moody’s’ten geldi. Aslında rutin bir uyarı ama zamanlaması ve vurgusu önemli. Moody’s tarafından yapılan ABD’nin yüksek kamu borcuna ve bu borcun devamlı artmaya devam ederek sürdürülebilirliğinin elbet bir gün tartışmaya açılacağını belirtiyor… Sizlerle ara ara paylaştığımız gibi bu genelde köpürtülmeyen ama temelde çok önemli bir konu. Bu konuyla ilgili Eski Pimco CIO’su Bill Gross, hükümetin mali harcamalarını ‘helikopterden para atmaya’ benzetti. Yapışkan enflasyon ve artan bütçe açığı nedeniyle tahvil piyasasının aralıksız üçüncü kaybına ilerlediğine işaret etti. Yani bizimde çok yakından takip ettiğimiz tahvil piyasasına vurgu yaparak aslında harcanan paraların ABD ekonomisini güçlü gibi gösterse de enflasyona sebep olduğu ve bu borçların eninde sonunda finansal sistemde bir sorun olarak konuşulacağına dair tezimizi destekliyor.

Tam bu noktada ABD’nin toplam borcunun 33 trilyon doları aştığını ve kişi başına düşen borç miktarının tarihi seviyelere yükseldiğini belirtmek gerekiyor. Özetle büyüme ve istihdam tarafında hala güçlü olan ama yapışkan enflasyon sebebiyle Fed’in mecburen sıkılaşma tarafında kaldığı ortam, jeopolitik riskler de devreye girdiğinde yüksek faizle mevcut sorunlar arasında tam bir anomali haline dönüşmüş durumda. Bu da finansal istikrarın belirli bir süre sonra sorgulanması anlamına gelebilir. Dünyanın eskisi kadar ABD tahvili almadığı ve almak istemediği bir ortamda ABD’nin Fed ve ABD bankacılık sisteminin desteği olmadan bu borçları çevirmesi mümkün görünmüyor. Bu ortamda enflasyon vs. nasıl düşecek açıkçası bizde merak ediyoruz…

Özetle bu güne kadar konuştuğumuz ve paylaştığımız tüm risklerin üzerine bu yeni risk bir ‘SİYAH KUĞU’ niteliği taşıyabilecek ve tüm risklere katalizör etkisi yapabilecek bir MAJÖR RİSK var artık. Bu ortam yoğun global diplomasi ve sağduyulu yaklaşımlar ile insani dramı bitirerek net barışa dönmeden piyasaların enflasyonu, Fed’i ECB’yi yüksek faizleri ve bunun etkilerini konuştukları kendi özgün dinamiklerine dönebilmesi zor olacaktır. Bu süreci çok doğru okumak ve çok temkinli olmak gerekiyor.

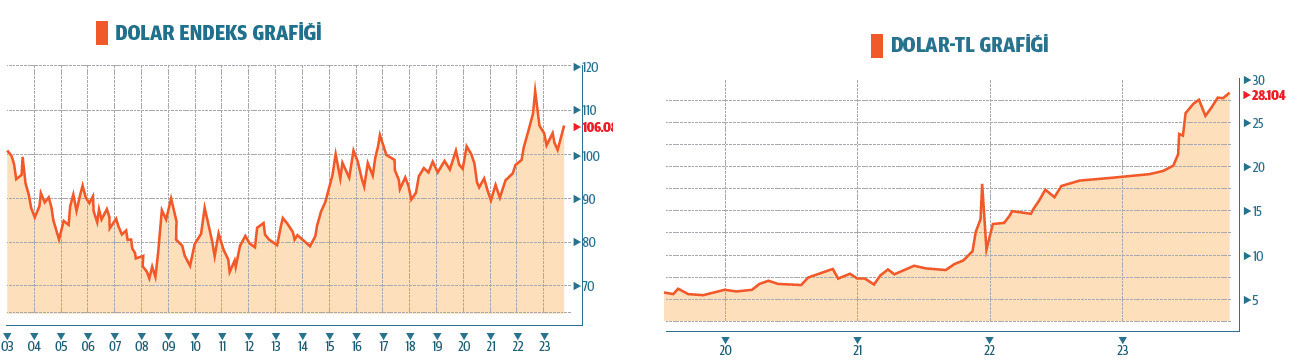

Dolar endeks grafiği: Dolar endeksi tarafında uzun süredir devam eden yükseliş trendi içinde hep uyardığımız ve hedeflediğimiz gibi 22 senelik eşik 105’ler geçildikten sonra ve Fed’in eylül ayındaki şahinliği ve güvenli liman etkisi ile hep uyardığımız gibi 113-115 bandına kadar ulaşılmıştır. 2023 yılında risk iştahının devamı ve gelişen ülkelerin kur tarafında manevra alanının korunabilmesi için dolar endeksinin her ay devamlı teknik ve temel kriterlere göre güncellediğimiz ve fiyatlanmış denge bandı olarak gördüğümüz 100-115 geniş bandı içinde kalması hatta kısa ve orta vade adına 100-107 bandı içinde kalması oldukça önemli olacaktır. Kasımdan sonraki süreçte Fed dışında savaş risklerine de bağlı olarak 105-107 üzerine taşmalarla tekrar 110-115 bandına olası hareketler piyasalarda kısa-orta vadeli stresin tekrar artması anlamına gelecektir. Normalleşme için 100-105 bandına geri gelebilmek önemli olacaktır. Beklentiler dolar endeksinin orta ve uzun vadede gevşemesi yönünde olsa da özellikle son dönem yaşanan gelişmeler sonrası ekstra temkinli olmaya devam edilmeli demeyi sürdürüyoruz.

Dolar-TL grafiği: Dolar-TL tarafında jeopolitik risk başlıkları ve NATO sürecinin Türkiye- ABD ve AB ilişkilerine etkileri yanında, TCMB’nin ardışık güçlü faiz artışlarına bağlı olarak sürdürdüğü politika adımları ve Mehmet Şimşek’in yabancı yatırımcılarla görüşmeleri ve açıklamaları paralelinde 27.00-29.00 bandı içinde kalarak ve denge arayarak işlemlere devam edildiğini izliyoruz. OVP, bütçe gerçekleşmeleri, enflasyon gerçekleşmeleri ve TCMB’nin yeni söylemleri, KKM’nın tasfiye sürecinin başarısı dışında DTH hareketleri ve buna ek olarak yabancı giriş ve çıkış süreci oldukça önemli olmaya devam edecektir. Teknik olarak büyük resimde 26.00-27.00’ler üzerinde kaldıkça yenilenen teknik bakışla 28.00-32.00 bandı potansiyel ve kritik direnç eşiği ve maksimum dengenin arandığı bölge olacaktır. 2023 için normalleşmenin ve stabilizasyonun kalıcılığı için Dolar-TL grafiğinde 21 50 100 ve 200 günlük üssel ortalamaların bulunduğu pivot denge bölgesi olarak adlandırdığımız ve her ay güncellediğimiz 26.00-32.00 geniş aralığı takip edilecek. Buranın üstünde her seviye doğal olarak stresin artışı ve yeni yükselişler görme anlamına gelecektir.

Euro-dolar parite grafiği: Parite tarafında 0.95 ile kısa vadeli dipler görüldükten sonra tekrar 1.00 üzerine geçiş süreci ile 1.00-1.05 direnci geçildikten sonra beklediğimiz gibi 1.10-1.13 bandı test edilmiştir. Son dönemde dolar endeksinin denge arayışına paralel son dönemde görüldüğü gibi 1.05-1.10 geniş aralığının içinde kalma çabası izliyoruz. Teknik olarak haftalık-aylık bazda 21 ve 50 haftalık ortalamaların 200 günlük ortalamayı aşağı yönlü kırdığını ve bunun tüm vadelerde aşağı yönlü önemli bir sinyal olduğunu da tekrar hatırlatalım. Euronun kalıcı değerlenme süreci için 1.05-1.06 üzerinde kaldıkça 1.08-1.13 bandı içinde denge aramaya devam etmesi ve hatta buranın üzerinde güç kazanılması önemli olmaya devam ediyor. Buranın üzerine taşmalar başlarsa 1.15-1.18’lere kadar potansiyel oluşabilir. Bu stratejik önemde güç kazanma oluşmadıkça ve son dönem test edildiğini gördüğümüz 1.05-1.08 altında kaldıkça aylardır uyardığımız ve son dönemde gerçekleştiği gibi 0.95-1.0350 bandında denge aranmaya devam edecektir.

Euro-TL grafiği: Euro-TL tarafında 30.60’lar ile yeni rekor kırıldıktan sonra paritenin mevcut durumda 1.05-1.10 bandı içinde denge arayışına ve TCMB’nin yeni dönem politika adımlarına paralel olarak Euro- TL tarafında mevcut durumda 28.00-31.00 bandı içinde denge aranıyor. Önümüzdeki süreçte TCMB adımları ve yeni ekonomik sürecin getireceği ek adımlar yanında yine dolar endeksi, parite tarafındaki gelişmelere ek reel efektif kur endeksi içinde TL’nin olası hareketlerine bağlı olarak her iki yönde hareket geliştirme potansiyeli masada durmaya devam edecektir. Teknik olarak en büyük resimde yukarı yönlü trend oluşumu net olarak korunuyor. Teknik olarak 28.00-29.00 bandı üzerinde ek kuvvet kazandıkça 30.00-32.00 bandı ve devamında marjinal direnç olarak 35.00’ler orta vadeli potansiyel sıralı hedefler olmaya devam ediyor. Kısa ve orta vadede dengelenme için her ay güncellenen haliyle 28.00- 32.00 bandında süre geçirebilmek çok önemli olacaktır.